- Как получить налоговый вычет за обучение?

- Способы получения налогового вычета

- Необходимые документы для получения вычета

- Общая информация о налоговом вычете

- Правила получения налогового вычета за обучение

- Документы для получения налогового вычета за обучение

- Сумма налогового вычета за обучение

- Исключения по 3-НДФЛ для налогового вычета за обучение

- Как подать декларацию для получения налогового вычета за обучение

Когда дело касается налогового вычета, многие люди не знают, что такое налоговый вычет и как его получить. Налоговый вычет — это налоговое льготное положение, которое позволяет уменьшить сумму налога, которую вы должны заплатить государству. В нашем случае, налоговый вычет за обучение позволяет вернуть часть денег, потраченных на образование или обучение.

Но какой за вычет полагается и какие документы нужны для его оформления? Существуют различные способы получения налогового вычета за образование в России, и каждый вариант имеет свои собственные правила, документы и сумму, на которую можно рассчитывать.

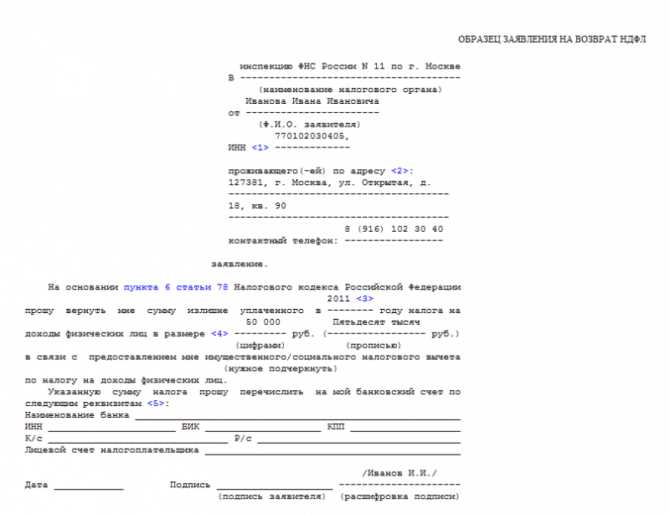

Для начала, вы должны заполнить и представить 3-НДФЛ форму в свою налоговую инспекцию. Эта форма указывает на вашу заработную плату и ставку налога, которую вы платите, а также содержит список образовательных учреждений и документов, необходимых для получения налогового вычета.

Например, вы можете получить налоговый вычет за обучение, если вы платили за обучение или образование своего ребенка в школе, колледже или университете. Также, если вы прошли курсы повышения квалификации или подготовились к экзаменам на образовательной платформе, то вы также имеете право на налоговый вычет.

Однако, необходимо учитывать ограничения и исключения, которые могут повлиять на сумму, которую вы можете вернуть. Например, вы не можете получить налоговый вычет, если у вас уже есть диплом или вы получили образование более высшей категории, чем та, которую вы получаете в данный момент.

В конечном итоге, налоговый вычет за обучение может быть очень полезным для тех, кто потратил деньги на образование. В любом случае, убедитесь, что вы знаете, какие документы вам необходимы и какие правила следует соблюдать, чтобы получить максимальную сумму вычета, которую вы можете предпочесть.

Как получить налоговый вычет за обучение?

Налоговый вычет за обучение — это привилегия, которая полагается ряду категорий налогоплательщиков. Если вы платили за своё или своих детей обучение, то вы можете получить вычет из налогооблагаемой базы по налогу на доходы физических лиц (НДФЛ).

Чтобы получить вычет, необходимо оформить соответствующие документы и подать заявление в налоговую инспекцию в вашем регионе.

Способы получения налогового вычета

- Вы можете получить налоговый вычет за образование — как своё, так и своих детей.

- В списке случаев, когда можно получить такое льготное действие, есть обучение в учебных заведениях, зарубежное образование, повышение квалификации через курсы, тренинги и мастер-классы, а также обучение через интернет.

- Сумма вычета составляет 120 000 рублей в год на одного налогоплательщика или на одного ребёнка.

- В зависимости от того, какую категорию налогоплательщика вы предпочитаете, вы можете выбрать нужный вариант получения вычета. Например, работники, индивидуальные предприниматели, пенсионеры имеют свои отдельные правила получения налогового вычета.

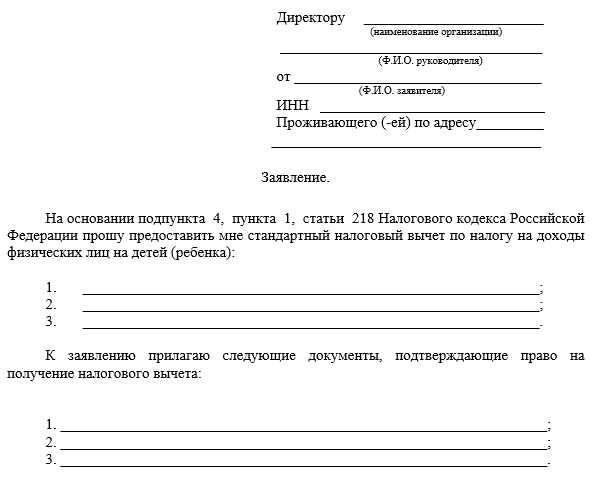

Необходимые документы для получения вычета

- Копия документа об образовании (аттестата, диплома) или документа, подтверждающего ваши затраты на обучение.

- Справка об оплате за обучение.

- Заявление на получение налогового вычета.

- Копия 3-НДФЛ.

Оформление вычета может занять от нескольких дней до нескольких месяцев, но результат стоит ожидания.

Общая информация о налоговом вычете

Налоговый вычет за обучение – это способ получения компенсации за обучение или подготовку к профессии. В случаях, когда налоговый вычет полагается, можно получить вычет в размере определенной суммы, которая указана в налоговом законодательстве. Но прежде чем оформлять документы на вычет, нужно понять, что такое налоговый вычет и какие есть способы его получения.

Вариантов получения налогового вычета несколько. Например, вы можете получить вычет в размере максимальной суммы за весь период получения образования или получить вычет в каждый налоговый период. Но все зависит от того, какой вычет вам полагается и какие у вас есть права.

Кому полагается налоговый вычет? Этот вычет полагается тем, кто получает образование в учебном заведении или проходит подготовку к профессии. Какой вычет полагается в каких случаях, указано в налоговом законодательстве.

Для получения налогового вычета необходимо оформление документов. Список необходимых документов в каждом случае может немного отличаться, но наиболее часто необходимо предоставить документ, который подтверждает обучение или подготовку к профессии, а также копию документа, удостоверяющего личность.

Чтобы получить налоговый вычет за обучение, нужно знать, каких исключений может не быть в вычете и какие есть правила оформления документов на вычет. Какие документы необходимы и можно ли предпочесть другой вид вычета – это тоже необходимо знать, чтобы получить максимальную компенсацию за обучение или подготовку к профессии.

Правила получения налогового вычета за обучение

Налоговый вычет за обучение полагается гражданам, которые получили образование на платной основе в учреждениях образования. Но какой способ предпочесть? Кому за что и сколько полагается? В каких случаях можно получить налоговый вычет за обучение и каких необходимых документов и образцов необходимо придерживаться для оформления? Предлагаем рассмотреть способы получения налогового вычета за обучение.

- Список учебных заведений и специальностей, где можно получить налоговый вычет за обучение

- Как подготовить необходимые документы для получения налогового вычета

- Сумма налогового вычета за образование

- Исключительные случаи, когда налоговый вычет невозможен

Чтобы получить налоговый вычет за обучение, необходимо соблюдать ряд условий: обучение должно быть проводиться на платной основе, гражданин должен проживать на территории России в момент обучения, необходимо иметь документы, подтверждающие оплату обучения, а также документы, удостоверяющие образование. Можно выбрать один из двух вариантов для получения налогового вычета за образование: внести данные в декларацию по налогу на доходы физических лиц или подать отдельную заявку в ФНС.

Размер налогового вычета за обучение зависит от суммы, уплаченной за образование, но не может превышать определенную сумму. Чтобы получить максимальный налоговый вычет за обучение, необходимо учитывать лимит суммы налогового вычета.

В некоторых случаях налоговый вычет за обучение невозможен. Например, если обучение проводится в учебном заведении, которое не является аккредитованным в России. Также налоговый вычет не предоставляется для обучения за рубежом или для дополнительного профессионального образования.

Документы для получения налогового вычета за обучение

Для получения налогового вычета за обучение необходимо предоставить определенный список документов. В каких случаях полагается вычет и кому такое полагается, а также какой вариант оформления предпочесть?

Документы, которые обязательно нужно предоставить для получения налогового вычета за обучение, включают:

- Копию договора на оказание образовательных услуг или зачет платежа;

- Копию квитанции об оплате;

- Справку с места обучения;

- Копию документа, удостоверяющего личность.

В каких случаях можно получить налоговый вычет за обучение?

Налоговый вычет за обучение можно получить, если вы:

- Поступили на обучение по дневной или заочной форме в бюджетные или частные учебные заведения в России;

- Оплачиваете обучение или обучили ребенка в возрасте до 24 лет;

- Оплачиваете профессиональное обучение в России.

Каких способов получения налогового вычета за обучение существует?

Существует несколько способов получения налогового вычета за обучение:

- Снижение налоговой базы;

- Возврат части уплаченного налога.

Что нужно знать о исключениях?

Есть случаи, когда невозможно получить налоговый вычет, например, если обучение оказывается бесплатным или если не все документы предоставлены. Поэтому важно внимательно изучить все условия получения налогового вычета за обучение и быть готовым предоставить все необходимые документы.

Сумма налогового вычета за обучение

Если вы планируете получить налоговый вычет за обучение, то стоит знать, какую сумму можно получить. В зависимости от того, каким образом были получены необходимые документы на получение вычета, полагается разная сумма.

Для получения налогового вычета за обучение необходимы определенные документы. Если вы предпочесть самостоятельное оформление документов, то сумма налогового вычета может быть меньше, чем при обращении за помощью в специальной фирме.

Если вы учились на бюджетной основе, то сумма налогового вычета за обучение составляет 50 тысяч рублей. В случае обучения на коммерческой основе, вы можете получить налоговый вычет в размере, не превышающем ваши личные доходы.

Какой вариант оформления документов на получение налогового вычета за обучение предпочесть — решать вам. Стоит отметить, что при самостоятельном оформлении документов можно сэкономить немного денег.

- Чтобы получить налоговый вычет за обучение, необходимо иметь документы, подтверждающие затраты на обучение;

- В зависимости от варианта обучения может быть получена разная сумма налогового вычета;

- Самостоятельное оформление документов может привести к меньшей сумме налогового вычета;

- Список документов, необходимых для получения налогового вычета за обучение, может быть найден на сайте ФНС в вашем регионе.

Исключения по 3-НДФЛ для налогового вычета за обучение

Получить налоговый вычет за обучение полагается не всем. В некоторых случаях необходимо иметь определенные документы, такие как справки из учебного заведения или договора с образовательным учреждением.

Однако, есть список тех, кому оформления налогового вычета не предпочесть. Какой вариант получить вычет можно рассмотреть ниже.

- За кого можно получить налоговый вычет? Налоговый вычет за обучение полагается для себя, своих детей и супругов.

- Какой вычет можно получить? Налоговый вычет за обучение – это сумма, которую можно вычитать из суммы налогового платежа. Максимальная сумма вычета в 2021 году составляет 120 000 рублей.

- Что можно считать за образование? В список обучающихся заведений входят дошкольные учреждения, школы, ВУЗы, профессиональные учебные заведения, а также учреждения дополнительного образования.

В случаях, когда необходимые документы отсутствуют или возникает неясность в вопросе получения налогового вычета, можно обратиться в налоговую инспекцию. Такое обращение может помочь узнать способы получения и размеры вычета.

В целом, налоговый вычет за обучение может быть полезен для тех, кто желает сэкономить на образовании или поддержать своих близких в получении образования.

Как подать декларацию для получения налогового вычета за обучение

Для получения налогового вычета за обучение необходимо оформить декларацию 3-НДФЛ. Кому полагается такой вычет и что нужно для его получения?

- Кто может получить налоговый вычет за обучение?

На данный момент у нас есть 2 возможных варианта:

- Образование у вас само и вы уже работаете

- Обучение проходит вашим ребенком

В обоих случаях возможно получить налоговый вычет за обучение и да, пока ребенок учится в школе, такой вычет возможен.

- Как получить налоговый вычет за обучение?

Для получения налогового вычета за обучение нужно:

- Собрать необходимые документы (список узнавайте в налоговой инспекции);

- Оформить декларацию 3-НДФЛ, указав там все необходимые данные и сумму налогового вычета за обучение;

- Сдать декларацию 3-НДФЛ в налоговую инспекцию до установленного срока.

После сдачи декларации и проверки ее налоговой инспекцией, вы получите налоговый вычет.

- Какие способы оформления декларации предпочесть?

Самое простое – это сделать это через интернет. На сайте ФНС России в разделе «Наши сервисы» выбираете интернет-сервис «Декларация (без ЭЦП)».

Не забудьте, что для получения налогового вычета за обучение вам необходимо указывать суммы именно за обучение (когда вы платите за обучение ученика учреждениям образования) и дополнительно нужные документы, связанные с учебной деятельностью.

Какой суммой можно воспользоваться при получении налогового вычета за обучение?

Максимальная сумма налогового вычета за обучение составляет 120 тыс. рублей в год на одного ребенка (кто обучается) за все прошедшие календарные годы. При этом текущий год также может участвовать в этой сумме.

- В каких случаях не полагается налоговый вычет за обучение?

Нет возможности получить налоговый вычет за обучение: